914

914

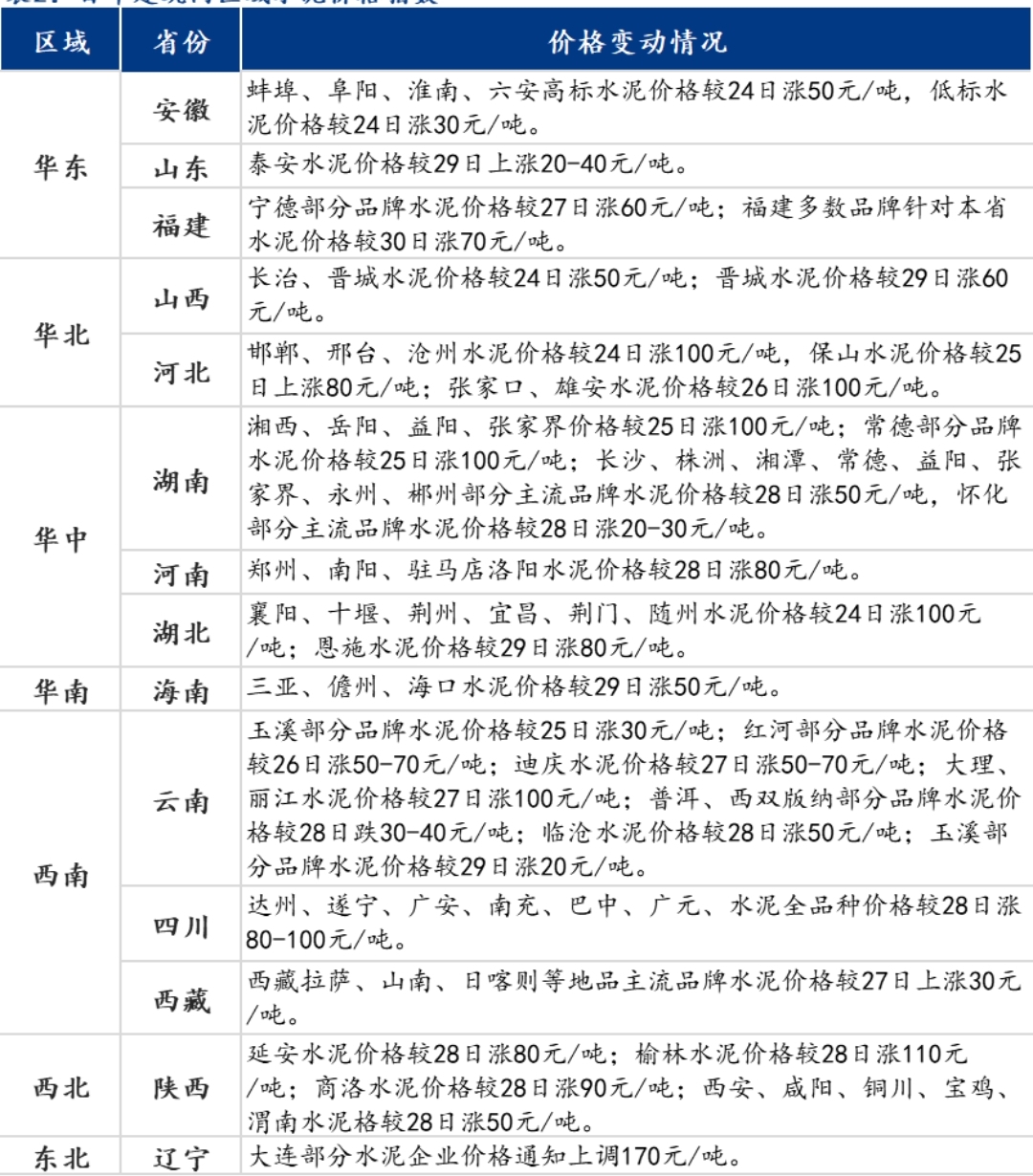

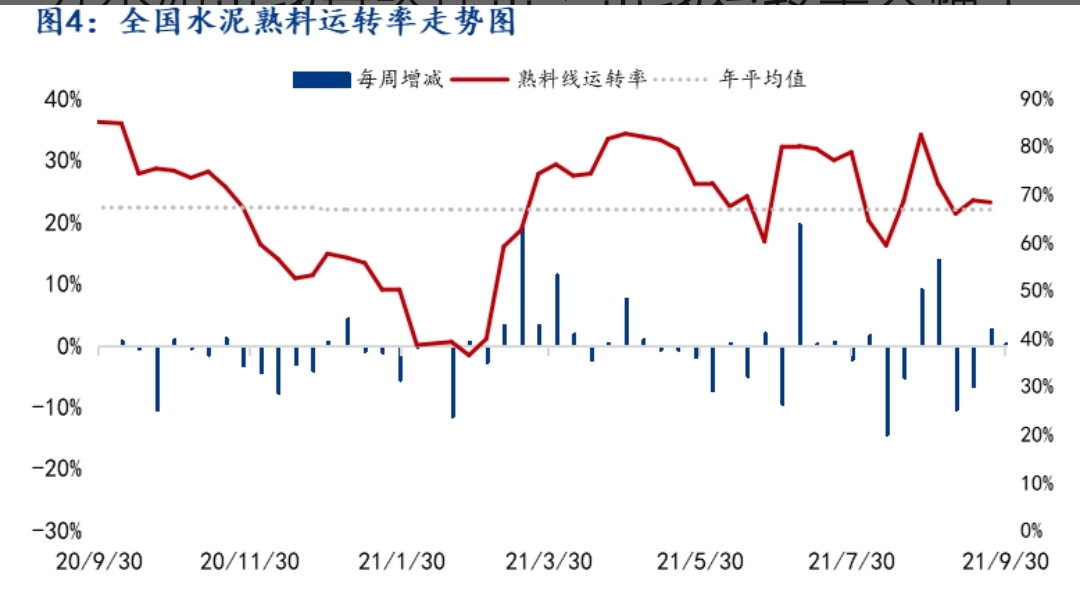

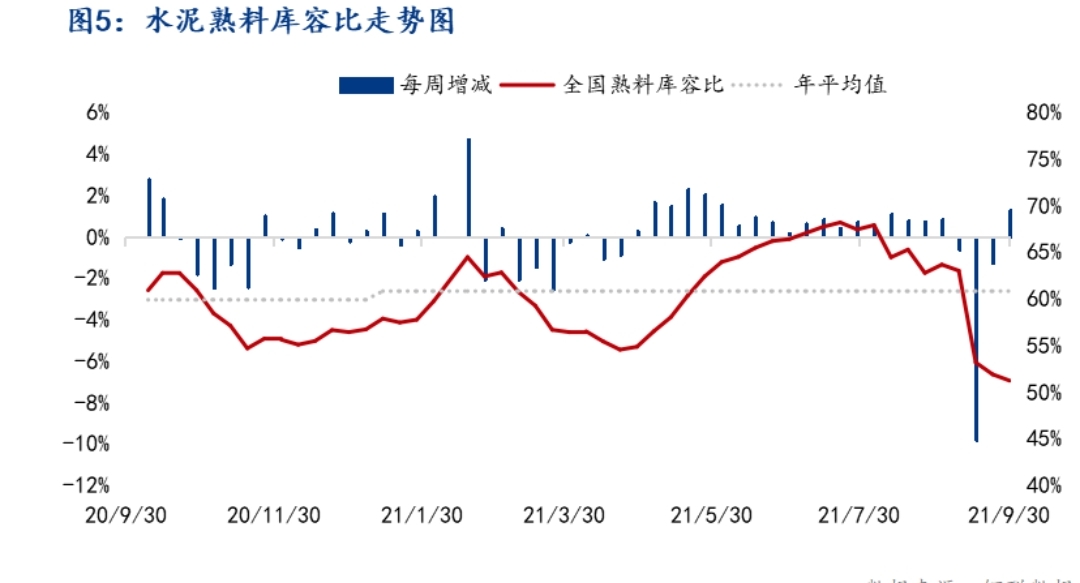

概述:本周全国熟料线运转率68.38%,较上周上涨0.42%,平均熟料库容比为51.23%,较上周上升1.33%。全国水泥价格持续上涨,截止9月30日,百年建筑网水泥价格指数为625.96点,较上周581.42环比上涨7.66%。

价格方面:

华东地区:主要受限电影响,水泥供应偏紧,同时原材价格高位运行,加之外围市场涨价带动,水泥价格继续上涨。

华南地区:该区域受“能耗双控”政策影响,实行限电限产;再加上市场需求回暖,主流水泥企业水泥库存呈持续下行态势,水泥价格持续上涨。

华北地区:由于水泥企业环保投入的增加,以及煤炭和熟料价格上涨的影响,加之目前该地区实行限电限产,各水泥企业已开始实行错峰生产,华北地区水泥价格大幅推涨。

华中地区:华中区域受限电影响严重,厂家停窑停磨现象普遍,市场水泥供应紧缺,部分厂家水泥已无库存,厂家涨价心态浓烈。目前湖南地区水泥价格累计上涨390元/吨。

西南地区:西南地区水泥价格出现涨跌互现的态势,近期由于限电限产,水泥供应量大幅收缩,水泥继续上行;云南西双版纳、普洱地区因整体需求较差,外围水泥价格低价冲击,市场竞争激烈,水泥报价断崖式下跌。

西北地区:西北地区水泥市场需求整体不足,市场竞争比较激烈,与此同时受限产限供影响,水泥价格成本急剧增加,近期水泥价格大幅上涨。

东北地区:东北地区受“能耗双控”政策影响严重,厂家库存急剧下降,加之水泥成本高位运行,水泥价格直线上涨。

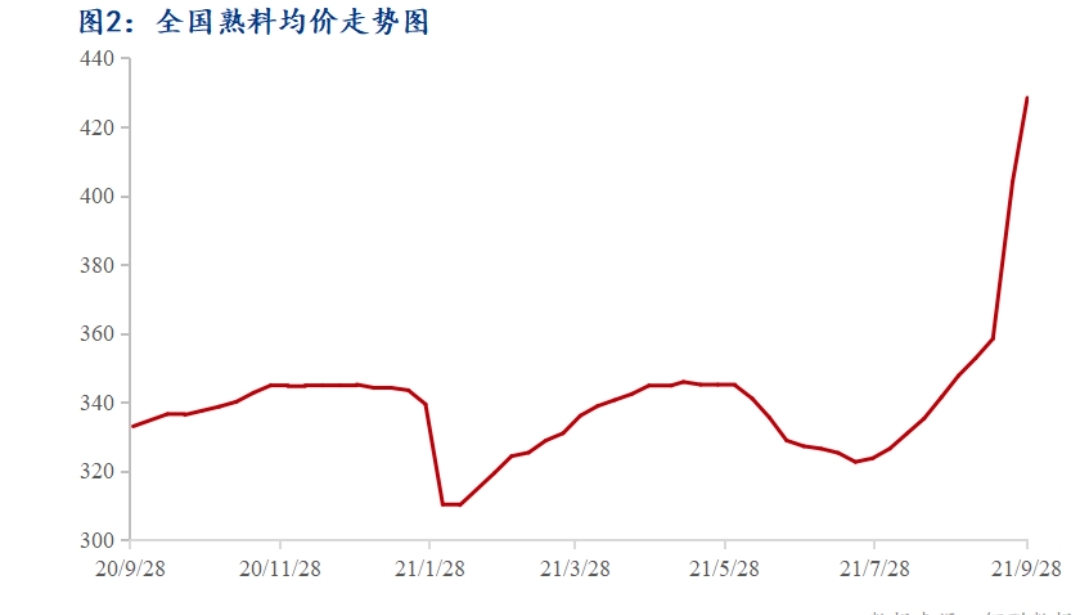

熟料价格:本周全国熟料均价428.42元/吨,较上周上涨24.39元/吨,涨幅6.04%,总体呈上涨趋势。华东地区上周熟料价格再度推涨20-50元/吨。受原材料成本上涨影响,熟料价格相应推涨,预计近期熟料库存低位,价格呈上涨趋势;华南地区熟料价格上涨10-20元/吨,由于广西方向西江限流,加之近期限电政策影响,水泥熟料生产端受限,熟料库存低位,预计熟料价格将强势运行;北方地区熟料价格上涨10-20元/吨,近期北方市场需求较好,工地普遍追赶工期进度,本地熟料呈供不应求态势,熟料库存低位运行,价格呈偏强态势运行;西南地区上周熟料价格大幅上涨20-60元/吨。受外围华东市场熟料价格上涨影响,本地熟料价格跟涨,加之近期当地市场需求恢复情况较好,且受双控限产影响,熟料库存持续下行,价格随之上涨。

总体来看,本周全国熟料价格延续涨势。华东地区窑线检修,熟料产能受限,加之动力煤等熟料原材料价格高位运行,熟料价格偏强运行后续仍有上涨可能。而华南广东地区外来熟料进入量有所减少,熟料价格小幅上涨。北方地区市场需求较好,熟料需求旺盛,价格偏强运行。而西南地区受外围熟料价格上涨影响,本地熟料供不应求,熟料价格同样呈强势运行。

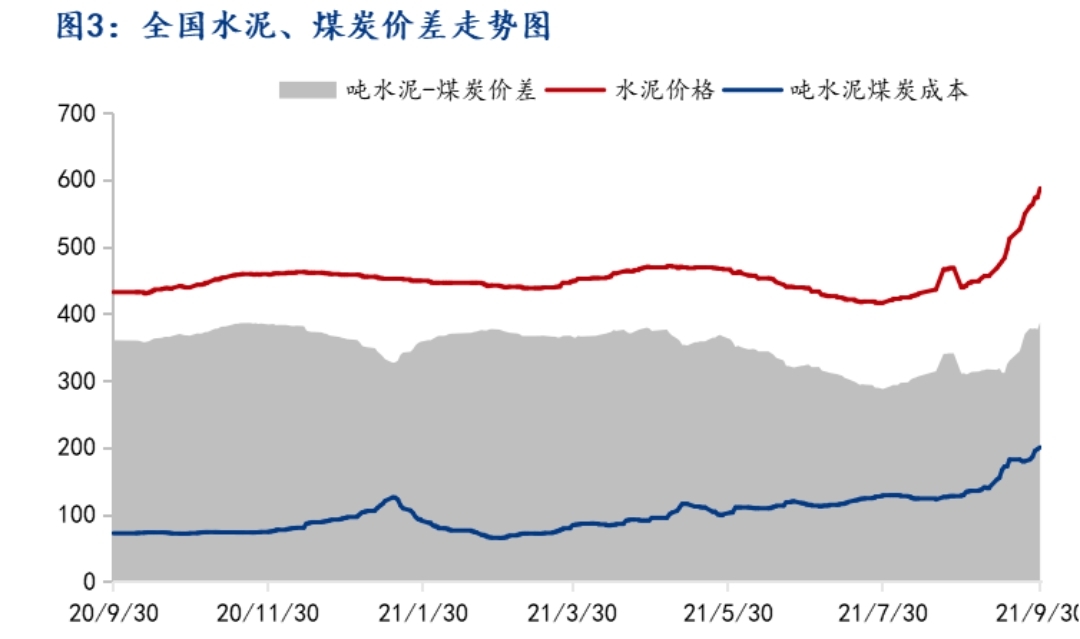

成本分析:据百年建筑网调研,煤炭约占水泥成本的 50%,是最重要的成本构成部分,而其余的电力、原材料(石灰石、混合材料)、三费及折旧等相对固定,故采用水泥-煤炭价格差来预判水泥行业的盈利情况。据行业传统,生产一吨水泥大约折算耗煤量在 0.13 吨。下图的水泥价格采用全国 P.O 42.5 散装水泥均价和秦皇岛港 Q5000 煤炭平仓价做对比,可以反映目前水泥行业的相对盈利水平(未考虑水泥企业的煤炭库存因素)。

截至9月30日,三季度水泥-煤炭价格差月度均值为317元/吨,同比2020年下跌8.65%。天气逐渐好转,需求略有回升,加之部分地区限电限供,水泥价格上涨,港口动力煤价格高位运行,水泥生产成本继续增加,行业利润环比上涨。

供给方面:本周全国熟料线运转率68.38%,较上周上升0.42%。本周西南地区熟料产能利用率较上周上升20.6%,主要西南地区受限电压力减小,水泥窑线陆续开窑,窑线运转率回升,产能利用率随之出现明显上升;东北地区熟料产能利用率较上周上升12.96,主要吉林、辽宁地区部分水泥窑线企业结束错峰停窑计划,窑线运转率上升,熟料产能利用率随之出现明显提升;华南地区熟料产能利用率较上周上升4.69%,主要广东地区受能耗双控影响减小,部分熟料窑线开窑,窑线运转率回升,熟料产能利用率随之出现明显提升;华东地区熟料产能利用率较上周上升2.65%,主要江苏地区限电影响减小,部分熟料窑线恢复生产,窑线运转率出现明显提升,熟料产能利用率随之再次出现明显回升;西北地区熟料产能利用率较上周持平,主要水泥企业窑线正常运转,产能利用率平稳运行;华北地区熟料产能利用率较上周下降11.61%,主要河北地区部分水泥窑线再次执行错峰停窑计划,窑线运转率大幅下滑,熟料产能利用率随之出现明显下降;华中地区熟料产能利用率较上周下降21.4%,主要河南、河北地区部分水泥窑线再次停窑,窑线运转率大幅下降,熟料产能利用率随之出现明显下滑。

库存方面:本周全国平均熟料库容比为51.23%,较上周上升1.33%。本周华东地区熟料库容比较上周上升2.25%,主要江苏江苏地区部分水泥窑线结束限产,窑线运作率回升,产能释放,熟料库容比随之出现大幅提升,带动华东地区熟料库容比小幅回升;华中地区熟料库容比较上周上升1.96%,主要河南地区熟料窑线运作率高位运行,加之水泥市场需求不佳,熟料库存持续提升,带动华中地区熟料库容比出现小幅回升;西北地区熟料库容比较上周下降1.37%,主要陕西受限电影响,部分熟料窑线停止运作,运作率小降,熟料库容比随之出现下滑;东北地区熟料库容比较上周上升1.32%,主要吉林、辽宁地区部分水泥窑线企业结束错峰停窑计划,窑线运转率回升,水泥熟料库容比随之出现明显上升;华南地区熟料库容比较上周上升1.19%,主要广西地区部分水泥窑线结束限产,熟料产能释放,因此熟料库容比环比上周出现明显上升;华北地区熟料库容比较上周上升0.25%,主要山西地区部分窑线重新开窑,窑线运转率回升,熟料库容比随之出现小幅上升;西南地区熟料库容比较上周下降0.48%,主要云南地区部分水泥窑线受限电影响,再次执行停窑计划,水泥窑线运转率下滑,加之水泥市场需求持续回升,加速消化熟料库存,因此熟料库容比出现下滑。

需求方面:本周混凝土全国平均产能利用率为19.36%,较上期下降0.03%。本周产能利用率上升较大的地区为湖北、上海、河北,分别上升3.39%,2.11%和1.99%;下降较大的区域为北京、天津、河南,分别降低3.13%、2.26%、2.24%。

下周预测:

华东地区:“能耗双控”政策下,部分地区所有水泥企业全停产,市场水泥供应量大幅骤减,加之市场需求逐步提升,预计短期内水泥价格继续强势运行。

华南地区:华南地区能耗双控影响持续,9月份用电负荷,不超过上半年的平均月负荷的40%,少数厂家窑线运转,水泥库存低位运行,供应紧缺,价格涨后持稳。短期内贵港地区水泥价格将偏强运行。

华北地区:由于煤炭和熟料价格大幅上升,加之双限政策的影响,部分水泥企业产量收缩,华北水泥价格随之上涨。预计后期水泥价格稳中偏强运行。

华中地区:主要受限电政策的影响,水泥产量受限,供应收紧,再加之原材料成本居高不下,企业为提升盈利,持续推涨水泥价格,预计后期水泥价格将继续上涨。

西南地区:整体市场需求略有回升,由于受到限电影响,部分企业停窑停磨,水泥供应受限,加之煤炭价格高位,价格再度上涨。预计后期本地水泥价格偏强运行。

西北地区:环保督查跌价原材料价格高位运行,水泥生产成本随之增加,预计下周该地区水泥价格稳中偏强运行。

东北地区:整体市场需求一般,但受限电政策影响,厂家库存急剧下降,加之水泥成本高位运行,预计后期水泥价格或将持续推涨。